Mục lục

WACC (Weighted Average Cost of Capital) là một khái niệm quan trọng trong lĩnh vực tài chính doanh nghiệp. Đây là một chỉ số quyết định đến sự lựa chọn vốn đầu tư, ảnh hưởng đến các quyết định về mở rộng kinh doanh và thúc đẩy sự phát triển bền vững. Trong bài viết này, các bạn hãy cùng góc nghề nghiệp tìm hiểu về khái niệm WACC là gì, ý nghĩa, cách tính toán , cùng với những ứng dụng thực tiễn trong doanh nghiệp nhé.

WACC là gì?

Định nghĩa WACC (Weighted Average Cost of Capital)

WACC (Weighted Average Cost of Capital) là một chỉ số tài chính quan trọng được sử dụng để tính toán chi phí trung bình của vốn đầu tư mà một doanh nghiệp cần phải trả cho các nhà đầu tư. Nó thể hiện tỷ lệ lợi tức mà doanh nghiệp phải cung cấp cho các cổ đông và nhà đầu tư khác nhau để thu hút vốn và duy trì hoạt động kinh doanh.

WACC được tính toán bằng cách trọng số chi phí vốn góp vốn từ các nguồn khác nhau của doanh nghiệp, bao gồm chi phí vốn vay và chi phí vốn tự có (tức là chi phí từ cổ phiếu và cổ tức). Việc tính toán chỉ số này giúp doanh nghiệp đánh giá hiệu quả tài chính và đưa ra các quyết định chiến lược về việc vay vốn, đầu tư vào dự án, và tối ưu hóa cấu trúc vốn.

Ý nghĩa và vai trò của WACC trong tài chính doanh nghiệp

WACC là một trong những chỉ số quan trọng nhất trong lĩnh vực tài chính doanh nghiệp vì nó ảnh hưởng trực tiếp đến khả năng thu hút vốn và hiệu quả đầu tư của doanh nghiệp. Ý nghĩa và vai trò của chỉ số này bao gồm:

- Đánh giá dự án đầu tư: WACC được sử dụng để đánh giá tính khả thi của các dự án đầu tư. Nếu tỷ lệ lợi nhuận của dự án vượt quá WACC, dự án có thể được coi là lợi nhuận và đáng đầu tư.

- Tối ưu hóa cấu trúc vốn: Chỉ số này giúp doanh nghiệp tối ưu hóa cấu trúc vốn bằng cách xác định tỷ lệ phù hợp giữa vốn vay và vốn tự có để giảm chi phí vốn và tăng cường giá trị doanh nghiệp.

- Ra quyết định vay vốn: WACC cung cấp thông tin quan trọng cho việc ra quyết định về việc vay vốn và lựa chọn các nguồn tài chính hiệu quả với mức chi phí thấp nhất.

- Đánh giá hiệu suất tài chính: Chỉ số này là một thước đo hiệu suất tài chính của doanh nghiệp. Nếu lợi nhuận của doanh nghiệp vượt quá WACC, doanh nghiệp có thể hoạt động hiệu quả trong việc sử dụng vốn đầu tư.

Xem thêm: Business Model là gì? Ý nghĩa và Tầm quan trọng trong kinh doanh

Cách tính toán WACC

Các thành phần cấu thành

- Chi phí vốn vay (Cost of Debt): Chi phí vốn vay là tỷ lệ lãi suất mà doanh nghiệp phải trả cho nguồn tài chính từ vay vốn. Thông thường, nó được tính dựa trên lãi suất thị trường tương ứng với khoản vay và phí liên quan đến việc vay, chẳng hạn như phí thủ tục và phí bảo lãnh.

- Chi phí vốn góp vốn tự có (Cost of Equity): Chi phí vốn góp vốn tự có là lợi nhuận mà các cổ đông mong đợi nhận được từ việc đầu tư vào doanh nghiệp. Nó thể hiện mức độ rủi ro của việc đầu tư vào cổ phiếu của doanh nghiệp. Để tính toán chi phí vốn góp vốn tự có, các phương pháp như mô hình định giá cổ phiếu CAPM (Capital Asset Pricing Model) thường được sử dụng.

- Tỷ lệ nợ và tỷ lệ vốn tự có trong cấu trúc vốn: Tỷ lệ nợ và tỷ lệ vốn tự có thể thay đổi tùy thuộc vào cấu trúc vốn của doanh nghiệp. Tỷ lệ nợ thể hiện phần trăm vốn của doanh nghiệp được tài trợ bằng vay vốn, trong khi tỷ lệ vốn tự có là phần trăm vốn do cổ đông góp.

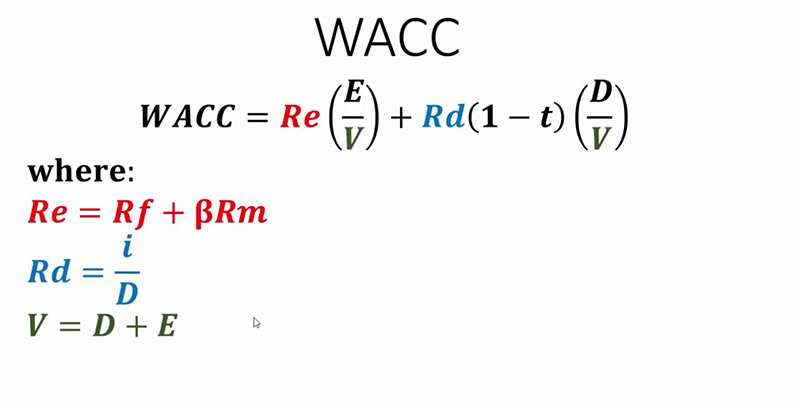

Công thức tính WACC

Công thức tính WACC là: WACC = (E/V) * Re + (D/V) * Rd * (1 – T)

Trong đó:

- E/V là tỷ lệ vốn tự có (Equity/Value)

- Re là chi phí vốn góp vốn tự có (Cost of Equity)

- D/V là tỷ lệ nợ (Debt/Value)

- Rd là chi phí vốn vay (Cost of Debt)

- T là thuế suất hiện hành

Ví dụ minh họa cách tính WACC

Giả sử một doanh nghiệp có tỷ lệ vốn tự có (E/V) là 60%, chi phí vốn góp vốn tự có (Re) là 12%, tỷ lệ nợ (D/V) là 40%, chi phí vốn vay (Rd) là 6%, và thuế suất hiện hành (T) là 20%.

WACC = (0.60 * 0.12) + (0.40 * 0.06 * (1 – 0.20)) WACC = 0.072 + 0.024 = 0.096

Vậy WACC của doanh nghiệp trong ví dụ này là 9.6%.

Lưu ý rằng chỉ số này có thể thay đổi theo thời gian và tùy thuộc vào các yếu tố tài chính và kinh doanh của doanh nghiệp. Tính toán WACC giúp doanh nghiệp đánh giá hiệu quả của cấu trúc vốn và đưa ra quyết định tài chính phù hợp để đạt được mục tiêu kinh doanh.

Xem thêm: Quy luật kinh tế là gì? Tìm hiểu khái niệm cơ bản và ý nghĩa

Tầm quan trọng của WACC trong quyết định đầu tư và vay vốn

Ứng dụng WACC trong đánh giá dự án đầu tư

WACC đóng vai trò quan trọng trong việc đánh giá tính khả thi của các dự án đầu tư. Khi tính toán giá trị hiện tại của dòng tiền thu về từ dự án, ta sử dụng WACC làm tỷ lệ chiết khấu để đưa các lợi nhuận trong tương lai về hiện tại. Nếu giá trị hiện tại của dòng tiền vượt quá chi phí đầu tư ban đầu, dự án có thể coi là lợi nhuận và đáng đầu tư.

Tối ưu hóa cấu trúc vốn thông qua WACC

Chỉ số này giúp doanh nghiệp tối ưu hóa cấu trúc vốn bằng cách xác định tỷ lệ phù hợp giữa vốn vay và vốn tự có. Khi WACC đạt giá trị thấp nhất, tức là tỷ lệ phù hợp giữa vốn vay và vốn tự có là tối ưu, doanh nghiệp sẽ đạt được mức chi phí vốn thấp nhất và tăng cường giá trị doanh nghiệp.

Tính toán giá trị doanh nghiệp (Enterprise Value) bằng WACC

WACC cũng được sử dụng để tính toán giá trị doanh nghiệp (Enterprise Value). Giá trị doanh nghiệp thể hiện tổng giá trị của doanh nghiệp, bao gồm cả giá trị vốn tự có và giá trị nợ. Bằng cách sử dụng chỉ số này như tỷ lệ chiết khấu, chúng ta có thể tính toán giá trị doanh nghiệp dựa trên dòng tiền tự do hoặc lợi nhuận của doanh nghiệp.

Xem thêm: Thẩm phán là gì? 7 tố chất cần có của một người thẩm phán giỏi

Những yếu tố ảnh hưởng đến WACC

Lãi suất thị trường và lãi suất không rủi ro

Lãi suất thị trường là mức lãi suất mà nhà đầu tư mong đợi thu được từ việc đầu tư vào một tài sản có rủi ro trung bình. Lãi suất không rủi ro thể hiện mức lãi suất tối thiểu mà nhà đầu tư mong đợi nếu đầu tư vào một tài sản hoàn toàn không có rủi ro. Những biến đổi trong lãi suất thị trường và lãi suất không rủi ro có thể ảnh hưởng đến giá trị vốn tự có và giá trị nợ của doanh nghiệp, từ đó làm thay đổi WACC.

Rủi ro đối với công ty và ngành kinh doanh

Mức rủi ro đối với một công ty và ngành kinh doanh cũng có tác động đáng kể đến WACC. Các công ty hoạt động trong các ngành có mức rủi ro cao hơn, chẳng hạn như công nghệ, y tế, hoặc năng lượng, thường phải trả mức chi phí vốn cao hơn để thu hút các nhà đầu tư. Do đó, WACC sẽ tăng lên khi rủi ro đối với công ty và ngành kinh doanh tăng cao, và giảm xuống khi rủi ro giảm đi.

Thay đổi trong cấu trúc vốn

Bất kỳ thay đổi nào trong cấu trúc vốn của doanh nghiệp cũng có thể ảnh hưởng đến WACC. Nếu doanh nghiệp tăng tỷ lệ vay vốn so với tỷ lệ vốn tự có, điều này sẽ làm tăng chi phí vốn vay và từ đó làm tăng chỉ số này. Ngược lại, nếu doanh nghiệp giảm tỷ lệ vay vốn và tăng tỷ lệ vốn tự có, chỉ số này sẽ giảm xuống.

Điều này đồng nghĩa rằng việc thay đổi cấu trúc vốn của doanh nghiệp có thể ảnh hưởng mạnh đến mức WACC và từ đó ảnh hưởng đến các quyết định tài chính của doanh nghiệp.

Tóm lại, WACC là một chỉ số rất nhạy cảm đến những yếu tố tài chính và kinh doanh. Lãi suất thị trường, rủi ro đối với công ty và ngành kinh doanh, cũng như thay đổi trong cấu trúc vốn đều có thể tác động lớn đến WACC và ảnh hưởng đến hiệu quả tài chính của doanh nghiệp. Việc đánh giá và quản lý những yếu tố này là rất quan trọng để đảm bảo mức WACC phù hợp và tối ưu cho sự phát triển bền vững của doanh nghiệp.

Ứng dụng thực tế của WACC trong doanh nghiệp

Ví dụ về việc tính toán WACC cho một công ty

Giả sử một công ty có cấu trúc vốn gồm 60% vốn tự có và 40% vốn vay. Chi phí vốn góp vốn tự có là 12%, trong khi chi phí vốn vay là 6%. Tỷ lệ thuế suất hiện hành là 20%.

Để tính toán WACC của công ty này, ta sử dụng công thức:

WACC = (E/V) * Re + (D/V) * Rd * (1 – T)

Trong đó:

- E/V = 60% (tỷ lệ vốn tự có)

- Re = 12% (chi phí vốn góp vốn tự có)

- D/V = 40% (tỷ lệ vốn vay)

- Rd = 6% (chi phí vốn vay)

- T = 20% (tỷ lệ thuế suất hiện hành)

WACC = (0.60 * 0.12) + (0.40 * 0.06 * (1 – 0.20)) WACC = 0.072 + 0.024 = 0.096 = 9.6%

Vậy WACC của công ty trong ví dụ này là 9.6%.

Sử dụng WACC để đưa ra quyết định đầu tư và mở rộng kinh doanh

Chỉ số này được sử dụng để đánh giá tính khả thi của các dự án đầu tư và quyết định vay vốn. Khi tính toán giá trị hiện tại của dòng tiền thu về từ dự án, ta sử dụng chỉ số này như tỷ lệ chiết khấu để đưa các lợi nhuận trong tương lai về hiện tại. Nếu giá trị hiện tại của dòng tiền vượt quá chi phí đầu tư ban đầu, dự án có thể coi là lợi nhuận và đáng đầu tư.

Hơn nữa, Chỉ số này cũng giúp doanh nghiệp đưa ra quyết định tối ưu hóa cấu trúc vốn để giảm thiểu chi phí vốn và tăng cường giá trị doanh nghiệp. Nếu chỉ số này cao, doanh nghiệp có thể xem xét tăng tỷ lệ vốn tự có hoặc giảm tỷ lệ vay vốn để giảm chi phí vốn và cải thiện hiệu quả tài chính.

Đồng thời, khi doanh nghiệp mở rộng hoặc thâm nhập vào các lĩnh vực mới, việc sử dụng WACC giúp đánh giá tiềm năng lợi nhuận và rủi ro của việc đầu tư, từ đó đưa ra quyết định thông minh và cân nhắc về việc sử dụng vốn và chiến lược kinh doanh.

Những thách thức và hạn chế khi sử dụng WACC

Các giả định trong tính toán WACC

Việc tính toán WACC đòi hỏi phải dựa vào một số giả định, và những giả định này có thể gây ảnh hưởng đến tính chính xác của kết quả:

- Giả định cấu trúc vốn không thay đổi: Chỉ số này giả định rằng cấu trúc vốn của doanh nghiệp sẽ không thay đổi trong tương lai. Tuy nhiên, thực tế là cấu trúc vốn có thể thay đổi theo thời gian do các yếu tố kinh doanh và tài chính. Nếu cấu trúc vốn thay đổi một cách đáng kể, chỉ số này cũng sẽ thay đổi theo.

- Giả định mức lợi nhuận không biến đổi: WACC giả định rằng mức lợi nhuận của doanh nghiệp sẽ không thay đổi trong tương lai. Tuy nhiên, mức lợi nhuận có thể biến đổi do ảnh hưởng của nhiều yếu tố như biến động thị trường, rủi ro kinh doanh, thay đổi trong môi trường kinh doanh, v.v. Nếu mức lợi nhuận thay đổi, chỉ số này cũng sẽ không còn chính xác như ban đầu.

Ảnh hưởng của biến động lãi suất và thị trường

Biến động lãi suất thị trường và thị trường tài chính có thể gây ra sự biến đổi của các thành phần trong WACC, làm thay đổi mức lãi suất và rủi ro của cả vốn tự có và vốn vay.

- Thay đổi lãi suất thị trường: Nếu lãi suất thị trường tăng, chi phí vốn góp vốn tự có cũng tăng lên, từ đó làm tăng WACC. Ngược lại, nếu lãi suất thị trường giảm, WACC cũng sẽ giảm xuống.

- Thay đổi thị trường tài chính: Thị trường tài chính có thể biến động và ảnh hưởng đến giá trị cổ phiếu và các yếu tố khác trong tính toán WACC. Biến động thị trường có thể làm thay đổi mức lợi nhuận kỳ vọng của doanh nghiệp và tăng lên rủi ro đối với các nhà đầu tư, làm thay đổi WACC.

Những biến đổi này có thể làm cho chỉ số nàykhông ổn định và khó dự đoán, gây khó khăn cho doanh nghiệp trong việc đưa ra quyết định tài chính.

Xem thêm: Bộc trực là gì: Khám phá tính cách nổi bật và ý nghĩa của người bộc trực

Trong bài viết này, chúng ta đã tìm hiểu về WACC là gì – đây một chỉ số quan trọng trong tài chính doanh nghiệp. Chúng ta đã định nghĩa WACC, tìm hiểu vai trò của nó trong quyết định đầu tư và vay vốn, cũng như cách tính toán WACC dựa trên các thành phần cấu thành.

Tuy nhiên, chúng ta cũng nhận thấy rằng chỉ số này không phải là một công cụ hoàn hảo và có những giới hạn. Các giả định trong tính toán và ảnh hưởng của biến động lãi suất và thị trường có thể làm thay đổi giá trị WACC và tạo ra những sai sót trong đánh giá tài chính. Do đó, bạn cần sử dụng WACC đi kèm với sự cân nhắc và phân tích kỹ lưỡng của các yếu tố khác nữa nhé! Hẹn gặp lại các bạn trong những bài viết tiếp theo của góc nghề nghiệp nhé!

Bài viết mới

Bài viết mới